천보

(반도체 소재, 2차전지)

시장의 흐름을 읽기 위해 증권사 리포트 및 뉴스를 읽고, 개인적으로 중요하다고 생각한 내용을 발췌했으며, 매수, 매도 추천 아님, 투자의 모든 책임은 투자자 본인에게 있다!

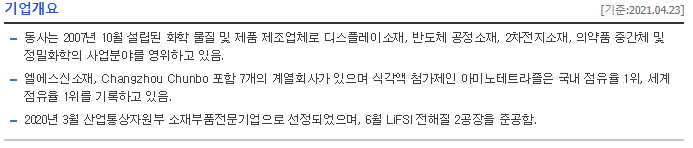

2차전지 배터리에 사용되는 전해질 첨가제를 생산하는 기업이다.

1Q21 컨센서스 상회로 증권사에서 작성된 리포트가 많으니, 관심 필요.

2021.05.11 교보증권 Analyst 최보영

| 1Q21 Review : 컨센상회, 2차전지 성장지속 |

1Q21 Review : 컨센서스 상회, 2차전지 소재 고성장 지속 중

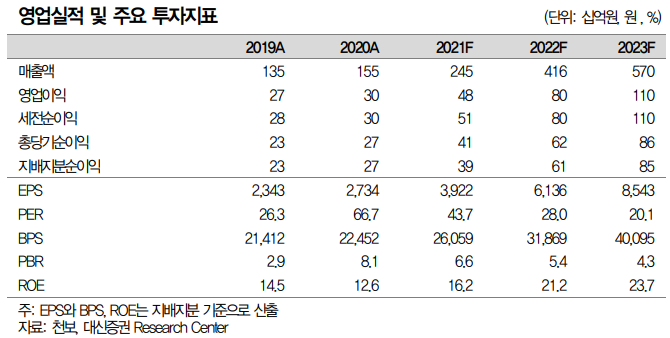

천보의 1분기 연결 매출액 491억원(YoY +27%, QoQ +9%), 영업이익 95억원(YoY +32%, QoQ -1%)으로 컨센서스 상회. ①컨센 상회의 주요한 원인은 최근 TV판매 호조에 따른 LCD출하량 증가로 식각액 매출 증가와 단가인상이며 전자소재 매출액 150억원(YoY-1%, QoQ+5%)을 기록 ②2차전지 소재 부분의 매출은 305억원 (YoY+76%, QoQ+12%)으로 꾸준한 성장이 이어지고 있으며 제품별로는 YoY기준 LiPO2F2 +118%, LiFSI +2% 증가. LiPO2F2의 중국 수출 물량 증가와 LiDFOP, LiBOB의 본격적인 양산이 실적에 반영.

전년과는 확연히 다른 뚜렷한 분기 실적 성장

전년과는 확연히 다른 뚜렷한 분기 실적 성장을 예상하며 최근 원소재 가격 인상에 따른 판가 상승효과가 긍정적으로 반영될 것. LiPO2F2는 지속적인 중국향 고객사 물량 증가 및 전방산업 호조 반영, LiDFOP는 조율을 마치고 유럽향 본격 출하가 진행되고 있으며, 그동안 주요 고객사 쏠림이 있었던 LiFSI는 고객 다변 화가 순조롭게 이루어지고 있음. 다만 2~3분기 초기 가동으로 인한 판관비 반영이 높아져 영업이익률은 소폭 감소할 것이 예상되나 4분기 가동률 상승에 따른 정상 마진을 예상.

2021.05.11 하나금융투자 Analyst 김현수

| 다시 가격 매력 상승 |

1Q21 Review : 2차전지 소재 매출 YoY +76%

2차전지 전해질 첨가제 기업 천보의 1분기 실적은 매출 491억 원(YoY +28%, QoQ +9%), 영업이익 95억원(YoY +32%, QoQ -1%)로 성장세 지속되며 컨센서스 상회했다.

1) 매출 비중 62% 차지하는 2차전지 소재 부문의 경우 전방 시장의 에너지 밀도 개선 및 안전성 강화 니즈 증가하는 상황에서 각 목적에 특화된 첨가제 매출 증가 지속되며 부문 매출은 YoY 76%, QoQ 12% 증가했다. 수익성 역시 2020년 수준 유지한 것으로 추정 된다.

2) 매출 비중 31% 차지하는 LCD 식각액 및 반도체 소재 부문의 경우 COVID-19로 인한 TV, 노트북, 태블릿 수요 강세로 패널 메이커 고객사 가동률 높은 수준 유지되며 부문 매출 YoY 10%, QoQ 2% 증가했다.

2분기는 P 인상 효과, 하반기는 신규 라인 Q 증가 효과

2분기 실적은 매출 525억원(YoY +56%, QoQ +7%), 영업이익 98억원(YoY +55%, QoQ +3%)로 성장세 지속될 전망이다. 2차 전지 소재 부문의 경우 신규 CAPA 가동으로 인한 Q 증가 기반 매출 증가가 하반기부터 본격화될 것으로 예상되며 2분기에는 원가 상승에 기반한 P 상승이 QoQ 매출 증가 견인할 전망이다. LCD 소재 부문 역시 패널 가격 상승세 지속되며 패널 메이커들의 가동률이 높은 수준에서 유지됨에 따라 QoQ 매출 증가 전망된다.

2차전지 소재 매출 비중은 2019년 39%, 2020년 45%, 2021년 67%, 2022년 77%로 상승할 전망이다. 하나금융투자는 2023년 글로벌 배터리 출하량이 2020년 대비 2.5배 증가할 것으로 예상한다. 천보의 2차전지 소재 CAPA는 2023년까지 약 4배 증가(2020년 1,840톤, 2021년 4,000톤, 2022년 8,000톤, 2023년 12,000톤) 전망됨에 따라 매출 성장이 시장성장률을 상회하면서 시장점유율 상승 지속될 전망이다.

2021.05.11 대신증권 Analyst 한상원

| 구체화된 성장 전략 |

- 2차전지 소재(전해질) 생산능력을 올해 4.0천톤(vs. 2020년 1.56천톤)까지 확대할 예정이며,

2023년까지 추가적인 증설을 통해 12.0천톤 확보가 목표.

- 추가 증설에 대한 구체적인 계획 공유

: F +5.0천톤, P +2.0천톤, D/B 각각 0.5 천톤 → 완료 이후 F와 P 생산능력은 각각 6.0천톤, 4.0천톤으로 확대.

- F는 수명 및 저온 특성, P는 수명 및 충전속도 등의 측면에서 배터리 성능 개선에 기여하기 때문에 사용 비중 확대와 고객사 수요가 늘어나고 있는 제품.

- 2Q21 영업이익 102억원(+8% QoQ) 전망 : 신규 설비 가동, 후행적인 판가 인 상 등으로 2차전지 소재 사업의 매출 성장은 지속(+12% QoQ)되겠으나, 신규 설비 가동에 따른 비용 증가 부담으로 일시적인 수익성 둔화 예상.

'주식 > 한국주식알기' 카테고리의 다른 글

| 한솔케미칼 - 반도체 + 이차전지 소재주 (0) | 2021.05.14 |

|---|---|

| 덕산네오룩스 - 컨센서스 상회 (하반기 기대) (0) | 2021.05.13 |

| [뉴스모음] 주간증시전망 - 코스피 최고가 경신 (5/10~5/14) (0) | 2021.05.11 |

| [유통 - 투자전략] 호텔신라 현대백화점 신세계 (0) | 2021.05.08 |

| [유통 - 하반기 전망] 컨택트에서 정상화로 (0) | 2021.05.07 |

댓글