현대모비스

( 2021년 하반기, 긍정적 변화 )

시장의 흐름을 읽기 위해 증권사 리포트 및 뉴스를 읽고, 개인적으로 중요하다고 생각한 내용을 발췌했으며, 매수, 매도 추천 아님, 투자의 모든 책임은 투자자 본인에게 있다!

2021.07.16 한화투자증권 Analyst 김동하

| 바늘 가면 결국 실도 따라간다 |

2Q21 실적 Preview

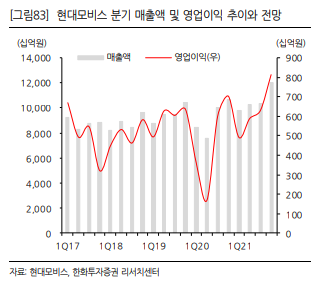

- 2Q21 연결 실적은 매출액 10.3조원(+36%), 영업이익 5,877억원(+24 8%), 지배지분 순이익 7,018억원(+200%)으로 컨센서스(영업이익 6,0 38억원) 소폭 하회 전망.

- 실적 개선 요인, ①HMG 글로벌 출 하량 증가(+42% yoy, -1% qoq), ②양호한 A/S 부문 실적 등.

2H21부터 점진적으로 완성차와 수익률 갭 메우기 기대

완성차 대비 기업 가치 개선이 저조했던 배경인

①생산 부진→차량용 반도체 공급 부족 완화,

②완성차 P 주도 성장→이전 대비 ASP 상승 여력↓,

③E-GMP 기반 BEV 생산 지연→구동모터 안정화, 아이오닉5 ∙EV6 판매 본격화, 中 아이오닉5 현지 생산, 美 BEV 공장 증설 기대 등이 해소되며 2H21부터 완성차와 수익률 갭 메우기 기대.

2021.07.13 하나금융투자 Analyst 송선재

| 밸류에이션은 싸고, 하반기 실적은 좋아지고 |

2Q 다소 하회하지만, 하반기 실적은 개선

- 2분기 실적은 예상보다 적은 중국 내 생산 및 친환경차 생산의 여파로 기대치 소폭 하회 전망.

- 실적은 하반기로 갈수록 개선, 상반기 차질을 빚었던 구동모터 생산의 증가와 고객사들의 친환경차 생산확대 (현대 아이오닉5의 출하 증가, 기아 EV6 및 제네시스 G80e/GV60의 신규 출시)에 힘입어 전동화 매출액 증가.

- 2분기 차량용 반도체 부족에 따른 생산차질의 부정적 영향도 반도체 수급 불균형 완화와 고객사들의 신차 출시로 개선되면서 모듈조립 매출액 증가 전망.

자체적 그리고 외부 협업을 통해 자율주행 전기차에 대한 준비

- 자율주행 전기차로 전환되는 과정, 생존 및 발전의 핵심 역량 IT/SW/서비스 개발/운영 능력의 주체가 외부 IT업체 및 완성차가 될 가능성이 높기 때문인데, 현대모비스는 그룹 내 역량강화를 지원해 주는 기술개발 포트폴리오를 구축 중.

- 자체적 전기차용 구동 시스템을 생산 중, 자율주행 관련 센서, 고성능 제어기 플랫폼, SW 아키텍쳐도 개발 중.

- 수소차용 수소전지 시스템(MEA, 스택)과 UAM 관련 전동화 추진체 등 준비, 오픈이노베이션 형태로 외부 자동차 부품 및 IT업체들과의 협업도 진행 중이다.

- 자율주행 로보택시 개발사인 모셔널(지분 10%, 투자금액 4,979억원)과 로봇 개발사인 보스턴다이내믹스(지분 20%, 투자금액 2,491억원) 등에 의미있는 지분을 확보, 스트라드비젼(딥러닝 알고리즘 기반 자율주행/ADAS 영상인식 SW 개발, 지분 8%), 엔비식스(AR HUD 개발업체, 지분 10%), 벨로 다인(라이다 개발업체, 지분 3%) 등에도 투자한 상태.

2021.07.13 SK증권 Analyst 권순우

| 하반기부터 진행될 긍정적 변화 |

지금부터는 관점 전환 필요

- 2분기를 저점으로 차량용 반도체 수급 이슈가 완화됨에 따라 생산량은 증가하고 물류비는 컨테이너 부족이 해소되며 하락할 것으로 기대됨에 따라 전반적인 수익성 개선이 예상된다.

- 신형 전동화모델의 출시와 기존 출시모델 판매 정상화에 따른 전동화부문의 매출과 수익성 개선, 자동차 주행거리 증가에 따른 A/S 부문의 외형 성장도 긍정적인 포인트다. 연말 예정된 현대엔지니어링 상장도 동사 주가의 업사이드 요인으로 작용할 수 있다.

2021.07.13 이베스트투자증권 Analyst 유지웅

| 어려운 환경 속 선방 기대 |

2Q21 Preview: 영업이익 5,910억원 예상, A/S부문이 손익 방어 기대

- 2Q21 매출액 및 영업이익은 각각 9.98조원(YoY+32.5%), 5,910억원(YoY 250.1%)을 기록 예상.

- 사업부문별로는 모듈사업 영업이익이 약 1,223억원 (OPM 1.5%), A/S 사업이 4,690억원(OPM 24.6%)을 기록 전망.

- 모듈사업은 부품제조 부문 외형이 현대차그룹의 2Q21 Ex-Factory 볼륨이 167.7만대, QoQ - 0.9%에 그치면서 성장세가 제한된 것으로 추정되며, 전동화 볼륨 역시 완성차의 xEV출 하량이 1Q21 16만대에서 2Q21 16.7만대에 그쳐 외형확대는 제한될 것.

- 2Q21 후반부부터는 E-GMP 전용 부품 공급차질 해소 시작으로 분기말로 가면서 실적회복이 나타난 것으로 판단.

- A/S 사업은 계절적 성수기 진입과 더불어 이동수 요가 지역별로 급증하기 시작해 매출회복이 나타난 것으로 추정되며, 이에 따라 전사 이익의 견인차 역할을 한 것으로 판단.

거함은 순항한다: 긴 호흡으로 바라보면 기대할 것들이 많다

- E-GMP사업이 초기단계이고, 중국사업이 2021년까지는 완성차의 전략에 따라 외형확대는 점진적으로 나타날 것.

- 2022년 들어서 는 완성차그룹의 중국 내 전기차 생산 본격화, 미국 전기차 현지화 전략 가시화가 기대되고 있어 강력한 외형 모멘텀으로 작용할 예정.

- 올해 말 출시 예정인 RS4 부터 대당 ADAS 공급 컨텐츠가 크게 증가하기 시작해 자율주행 사업의 가시성도 한층 강화될 것으로 기대.

'주식 > 한국주식알기' 카테고리의 다른 글

| 스마트폰 - 5G 동향 보고서, 6월 중국 스마트폰 출하량 회복 (0) | 2021.07.23 |

|---|---|

| [자동차] 만도 - 자율주행 라인업 전략 중요 (0) | 2021.07.22 |

| [자동차] 기아 - 이익 체력 개선 (0) | 2021.07.20 |

| [자동차] 현대차 - 기대되는 하반기! (0) | 2021.07.19 |

| [뉴스모음] 주간증시전망 ( 7/19~7/23 ) (0) | 2021.07.18 |

댓글