시장의 흐름을 읽기 위해 증권사 리포트 및 뉴스를 읽고, 개인적으로 중요하다고 생각한 내용을 발췌했으며, 매수, 매도 추천 아님, 투자의 모든 책임은 투자자 본인에게 있습니다.

사상 최대 매출을 올린 삼성전자 주가는 7만원 초반대...

개인 주간 코스트 매수 1위 종목, 주가는 언제쯤 상승하려나, 알 수 없지만,

삼성전자는 메모리(D램) 외에 파운드리, 스마트폰 사업에서 실적이 개선되고 있다고 합니다.

관련 증권사 리포트 참고해 보세요.

| 10/8 종가 기준 : 71,500원 |

주간 개인 순매수 1위 "삼성전자"

주간 외국인 순매도 1위 "삼성전자"

2021.10.08 SBS Biz 뉴스

| 사상 최대 매출 올린 삼성.. '7만전자' 탈출 언제쯤? |

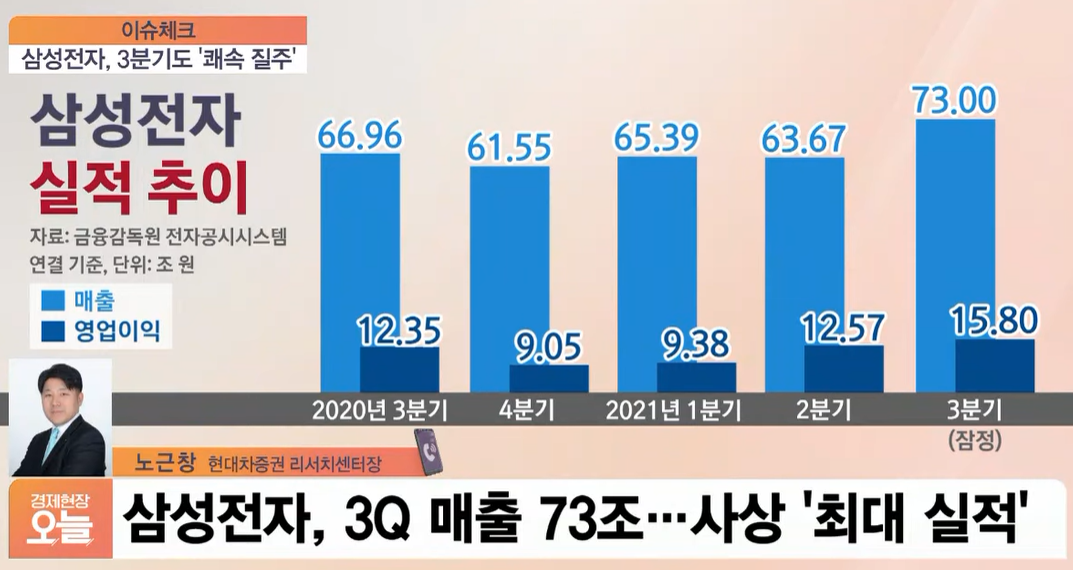

- 삼성전자 3분기 매출 사상 최대, 질적으로 개선 됨.

- D램 가격이 하락 한다해도, 주가에 반영되어 있어 추가적인 하락 가능성 낮음.

- 비메모리 반도체 재평가 필요, 시장의 공감 시 주가는 오를 수 있음. (GAA : Gate All Around).

[원본링크] - [이슈체크] 사상 최대 매출 올린 삼성…‘7만전자’ 탈출 언제쯤? - YouTube

2021.10.08 한국투자증권 이원식

| 혼재된 리스크들의 해소를 기대 |

파운드리 생산능력은 지속 증가

3Q21 글로벌 파운드리 업체들의 생산능력(wafer input)은 2Q21 대비 3% 증가했고, 4Q21F에는 4% 추가 증가할 것으로 예상된다. 생산라인 효율 극대화 및 공격적인 capex 정책 등으로 파운드리 업체들의 공급량은 지속적으로 증가.

파운드리 업체들의 증설 효과와 후공정 업체들의 가동률 개선 효과가 맞물리며 글로벌 반도체 공급 부족 강도는 4Q21F를 기점으로 점차 완화될 것.

삼성전자 top pick

- 전대미문의 반도체칩 공급 부족 대란은 파운드리 업체들의 경쟁력 개선으로 이어짐.

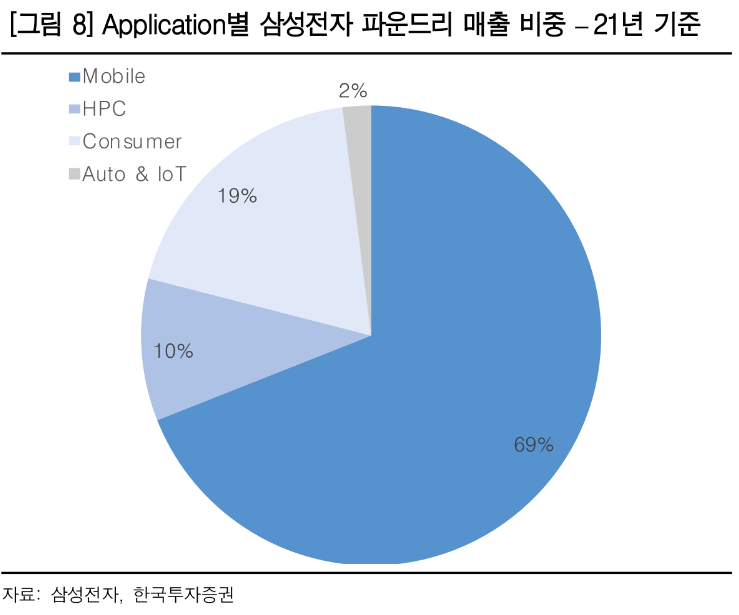

- 삼성전자 또한 파운드리 가격 인상 및 선단 공정 수율 개선 효과로 3Q21부터 비메모리 사업부의 실적 개선.

- 삼성전자 파운드리 2021 포럼 행사 통해, 개선된 파운드리 기술 경쟁력을 바탕으로 고객사가 기존 35개(17년 기준)에서 현재 100개 이상으로 증가, 25년에는 300개 이상으로 늘어날 것이라 언급.

- 향후 3개년 매출액 CAGR로 24% 제시, 전체 파운드리 사장 성장률 14%를 상회할 것 강조

2021.10.05 KB증권 김동원

| 견조한 실적, 변동성 완화 예상 |

실적 변동성 완화 초점 둘 때

최근 삼성전자 주가는 고객사의 메모리 재고 증가에 따른 가격 협상력 저하 가능성과 반도체 사이클 피크 아웃 우려 등으로 부진한 흐름이지만, 반도체 사이클은 과거 B2C제품(PC, 노트북, 모바일) 중심의 변동성 큰 다운 사이클과 달리,

① 메모리 공급사의 낮은 재고와 제한적 공급능력,

② 내년 2분기 인텔의 신규 CPU(사파이어 래피즈 : Sapphire Rapids) 출시에 따른 서버 교체 주기 발생 등이 예상되어 B2B(서버) 중심의 기업향 수요가 새롭게 확대되며 과거대비 실적 변동성이 한층 완화될 전망.

2021.10.01 한화투자증권 이순학, 이용욱

| 반도체 - 언제 무엇부터 사야할까 |

파운드리 시장은 앞으로도 호황

애플, 테슬라, 구글 등 Big Tech 기업들이 저마다 자체 ASIC 반도체 개발에 몰두, 자신들의 사업 모델에 최적화시키고, 기성 반도체를 쓰는 것 대비 비용도 절감하며, 공급부족 이슈도 해결해보기 위함.

최근 자동차 반도체 공급부족이 심화, 8인치 파운드리를 주로 사용, 기성 반도체 업체들은 지난 10년 간 설비투자를 한 적이 없어 공급부족. 구조적으로 문제를 해결하기 위해서는 자동차 OEM들도 테슬라처럼 자체 반도체 개발에 뛰어들어야 한다. 전기차의 차별화를 이뤄내고, 반도체 소요량과 비용을 줄이려면 그것만이 답이다. 그렇게 될 경우 이 역시 파운드리 기업 들에게는 시장 창출 기회가 늘어나는 요인.

파운드리 기업이 제때 신규 반도체를 양산해 주지 않으면 팹리스와 완성품 고객들은 제품 출시 일정에 차질을 빚게 된다. 최첨단 공정을 이행해 줄 수 있는 파운드리 기업은 TSMC와 삼성전자 2곳으로 압축되고 있고, 인텔이 참여를 선언했으나 검증 기간이 필요하다는 점에서 불확실하다. 당분간 파운드리 기업들의 투자와 성장 속도는 가팔라질 것으로 전망.

향후 주가 흐름을 2가지 측면에서 분석

1) 과연 언제부터 주가가 의미 있게 반등할 것인가.

내년 2분기가 디램 가격 바닥이라고 보면 주가는 이번 4분기부터 상승 전환.

가장 큰 변수는 서버 디램의 재고 조정 마무리 시기, 올해 4분기부터 재고 조정에 들어간다고 보면, 아무리 길어야 내년 2분기에 마무리될 가능성이 높다. 현재 서버 디램 가격이 32GB 모듈 기준 160달러 수준인데, 매 분기 5~10%씩 3번 하락한다고 가정하면 120달러대까지 하락한다. 최근 최저점이 110달러대였으니 가격 조정이 어느 정도 마무리된다고 볼 수 있다. 또한, 스마트폰 수요 회복이 기대보다 앞당겨지면 내년 2분기까지 디램 가격 하락이 나타난다고 보기도 어렵다.

결론적으로, 내년 2분기가 디램 가격 바닥이라고 보더라도 주가는 6개월 이상 선행해야 하니 이번 4분기 중에는 상승 분위기로 전환하는 것이 합리적.

2) 주가의 최하단(Rock-Bottom)을 얼마로 보고 매수할 것인가.

실적 컨센서스 하향 조정은 10월 말 경 마무리될 것, 주가 반등이 11월부터라고 보는 이유 중 하나.

삼성전자 선호주 제시

메모리 외에 파운드리와 스마트폰 사업에서 실적이 개선, 파운드리 사업은 1) 5나노 공정 수율 안정화, 2) 파운드리 단가 상승, 3) 평택 2공장 본격 가동으로 인한 물량 증가 등으로 인해 의미 있는 실적 개선이 기대. 연말부터 4나노 공정 양산과 함께 내년도까지 파운드리 공급부족이 예상돼 실적이 지속 개선될 것으로 전망.

'주식 > 한국주식알기' 카테고리의 다른 글

| [뉴스모음] 주간증시전망( 10/25~10/29 ) (0) | 2021.10.26 |

|---|---|

| [뉴스모음] 주간증시전망( 10/18~10/22 ) (0) | 2021.10.18 |

| [뉴스모음] 주간증시전망( 10/5 ~ 10/10 ) (0) | 2021.10.04 |

| [삼프로TV] 실적이 좋은 주식에 관심을 갖자! (0) | 2021.09.16 |

| [뉴스모음] 주간증시전망( 9/6 ~ 9/10 ) (0) | 2021.09.07 |

댓글